您的位置:

首页 >

财经新闻

红旗连锁创办民营银行资金存疑 涉嫌违规调用资金与不实披露

【红旗连锁创办民营银行资金存疑 涉嫌违规调用资金与不实披露】作为首家参与投资开办民营银行的上市公司,同时还与雷军、刘永好等大腕抱团,使得红旗连锁(002697)近期颇吸引投资者 眼球,然而笔者仔细观察其背后出资情况发现有不少漏洞,假如上市公司没有给出合理的解释,则有欺瞒投资者的嫌疑。(投资快报)

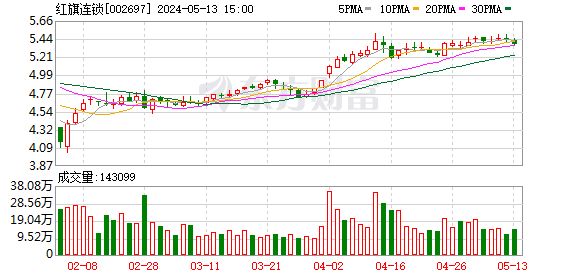

现价:0.00 涨跌:0.00 涨幅:0.00% 总手:0 金额(万):0 换手率:0.00%

作为首家参与投资开办民营银行的上市公司,同时还与雷军、刘永好等大腕抱团,使得红旗连锁(002697)近期颇吸引投资者眼球,然而笔者仔细观察其背后出资情况发现有不少漏洞,假如上市公司没有给出合理的解释,则有欺瞒投资者的嫌疑。

1) 公司可用流动资金严重不足,参与筹办四川希望银行4.5亿从何而来?

今年6月13日,红旗连锁宣布与新希望集 团、银米科技(小米科技全资子公司)共同发起设立的四川希望银行获批,公司拟出资4.5亿,认购15%的股份。投资者欢喜之余,却少有人关注像红旗连锁这 样一个总资产仅36.81亿(2016年一季报)、货币资金才区区5.33亿的零售业上市公司是否有能力一次性拿出4.5亿现金才参与出资设立民营银行? 四川希望银行的前两大股东是刘永好控制的新希望集团和雷军控制的银米科技分别持股30%和29.5%。刘永好和雷军实力雄厚、财大气粗,自然没有人怀疑他 们的资金是否充裕,此二人也理所当然成为这家民营银行的顶梁柱。然而,红旗连锁在上述两人的光环之下,究竟是否有足够的财力位列第三大股东,令人产生疑 虑。

根据一季度的财务报表,营运资本的数额似乎加剧了上述疑问:

营运资本=流动资产-流动负债=20.24-15.975=4.265亿<4.5亿

缴纳民营银行出资的会计分录

借:长期股权投资——四川希望银行15%股权 4.5亿

贷:货币资金 4.5亿

由此,流动资产将减少4.5亿(刚刚成立的民营银行既不是上市公司,也不是非上市公众公司,其股权只能以“长期股权投资”入账,而长期股权投资不属于流 动资产),届时,按照一季报所计算的营运资本将变为负数。一季报的营运资本尚且低于4.5亿,全部现金也仅5.33亿,从中拿出4.5亿筹办民营银行明显 捉襟见肘,更何况企业日常运营理应预留一定的货币资金。

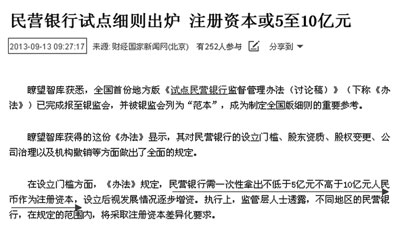

不能一次缴纳,有没有可能是民营银行和普通的企业一样,注册资本不需要足额缴纳,可以分期缴纳?答案是否定的。

2) 法律规定办民营银行资金不可分期支付,也不能来自借贷,之前的定增也没有把民营银行纳入

按照规则要求,民营银行的注册资本应该是一次性足额缴纳。尽管可以说一季报的营运资本低于4.5亿不代表中报的营运资本也低于4.5亿,但是六月份前半 月民营银行获批的时候,相关主管部门也只能看到一季报并以此审查,出于审慎监管的原则有必要考虑到缴付4.5亿出资可能会令营运资本骤降为负数的问题。

3)涉嫌信息披露违规

在此之前,5月18日,红旗连锁非公开发行股票获得证监会审核通过。此次定增所募集资金会否与民营银行的出资有关?

定增的四个募投项目都与主业相关,如果前面关于民营银行出资来源的怀疑属实,是否有可能这十亿募投资金中有相当一部分将用于缴纳民营银行的注册资本?然 而,定增项目中没有提及补充流动资金或补充营运资金(如果募集说明书直接说补充流动资金的话相当于承认自己资金紧张,监管层不容易通过),那么公司即涉嫌 信息披露违规,前述营运资本的压力是实实在在的,定增所募集资金到位后是否有可能明着或暗着被挪腾用于缴付民营银行出资?从二级市场反映来看,在六月十三 日公布的发起设立民营银行获批的利好令股价基本上离开了5.5元以下的区间。换句话说,民营银行的利好对公司保住定增起到了重要的作用。

4)实控人大额折价出售股权引入国资

公司在利好当头仍折价转让股份引入国资战投,实控人曹世如通过大宗交易方式拟减持不超过13%的股份。在宣布民营银行获批的利好后股价应声涨停之际折价13.71%甩卖12.41%的股份,买方为新晋二股东是四川发展的控股子公司,而此公司为四川省国资委的下属企业,似为绑定与国资的战略合作关系。

根据2013年全国首份地方版《试点民营银行监督管理办法(讨论稿)》:主发起人要求最近3个会计年度连续盈利,且这三年内年终分配后的净资产占比全部 资产的30%。其他发起人则要求最近2个会计年度连续盈利。且所有发起人的入股资金来源必须真实合法,不得以借贷资金入股,不得以他人委托资金入股。因此 大股东减持套现9.45亿元也无法提供给上市公司占用或者暂用。

总结:如办民营银行的钱来自定增,则公司信息披露违规,假如来自实控人自有资金,则违反开办民营银行的相关法律,上市公司确实有必要向媒体给出合理的解释。

相关阅读

|

|