您的位置:

首页 >

财经新闻

方星海喊话投机者 一个绑绳或要脱落

文章首发于微信公众号:凤凰证券(IDifengstock)

新闻常用开场白:今天上午,由郑州商品交易所和芝加哥商品交易所主办的2016中国(郑州)国际期货论坛在河南省郑州市开幕。证监会副主席方星海出席论坛开幕式并致辞。

图

证监会副主席方星海

凤凰证券君(ID:ifengstock)为大家整理了讲话稿中的所有干货,收好不谢:

一、中国将上市更多的期货产品

方星海表示,加强原油商品市场建设、豆粕、白糖的期权产品以及商品指数期货未来有望推出,扩大“保险+期货”的工作模式。

这一次,方星海还提到目前很多期货产品是缺失的,比如猪肉。他提到,中国人肉类消费中猪肉是最多的,但是期货市场上还没有猪肉产品的期货品种,使得我们国家经常出现“猪周期”,给行业带来的巨大的风险。

二、市场流动性太多或太少都不是好事

方 星海说:“市场当然需要流动性,否则套期保值也没法做。但是流动性太多也不是好事,当然,流动性太少也不是好事。如果几百手卖单就可以把市场砸到跌停板, 那肯定不是正常的市场。因为期货市场的主要功能之一是定价。流动性太多的话,会对定价带来影响,当然,如果流动性太少的话,定出来的价格也是不合理的。”

三、期货市场欢迎投机者但投机者不能太任性!

方星海说:“现在市场上的富余资金特别多,金融监 管部门要保持警惕,一不小心泡沫就会出来,期货市场也是这样。期货市场欢迎投机者,期货市场没有投机不行,但是富余资金多的情况下,我们希望,投机者不能 太任性,我们的监管措施会逐渐跟上,我们看得见谁在做什么样的业务。我们欢迎大家进入期货市场,但是投机者不能太过火。”

四、加快期货市场对外开放,不断增强期货市场定价影响力

方星海坦言,中国现在的期货市场对外开放还是很不够。未来,要继续加快对外开放,将选择若干在全球已经有一定定价能力的期货品种,向境外投资者和产业开放,进一步增强这些品种的全球定价力。

其实方星海主席此番言论,倒是让凤凰证券君(ID:ifengstock)想起了遭到捆绑的股指期货,算起来,前天(9月7日)正是国内股指期货遭遇政策限制正好满一周年的日子,凤凰君不由得怀疑,莫非这是暗示股指期货要松绑的节奏?(PS:为了让股市小白充分理解,让老股民不忘当年,凤凰君特意为大家捋了捋股指期货被绑的来龙去脉。废话不说快上车!)

被指“股灾”元凶股指期货遭限制

去年股灾,腥风血雨。

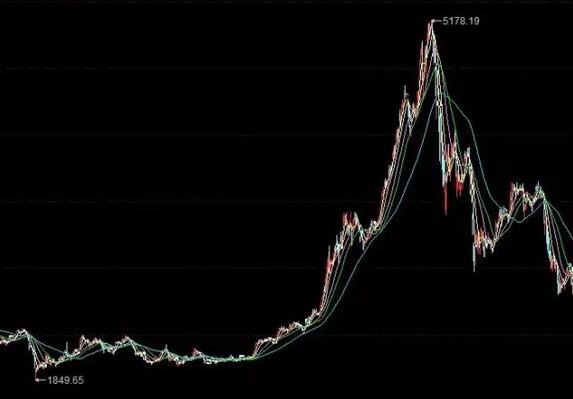

股灾盛况,群众们随意感受一下

据经济 观察网报道,某期货人士在谈到股灾产生的原因时表示,“最初的起因是监管层清理场外配资。其初衷是好的,防止大量资金流向股市对实体经济造成影响,但是因 为缺少相应的风险预估措施,没想到会对市场造成了如此巨大影响。市场的信号传导到了场内的两融平仓、公募基金的赎回,造成市场的大跌,这是第一个阶段。但 现在市场的焦点已经不在场外配资的影响,借着市场动荡,用做空股指期货的手段造成股指大跌、击垮大盘,已经成为新的市场风暴点。”

其实当时市场上很多人都认为股灾的产生原因之一就是来自股指期货的恶意做空,当然,监管层也不例外。

调高手续费、保证金,历来是交易所用来抑制市场过热的杀招,只是期指所遭遇的一切要远甚于此。

2015年7月31日,中金所公布了一系列措施,以抑制过度投机交易,加大异常交易行为监管。一是在不增加市场整体交易成本的前提下,进一步调整和优化市场收费结构;二是严格市场异常交易行为认定和加强市场监管。

2015年8月25日,中金所针对“过度投机”又推出了三大举措。一是分步提高股指期货各合约非套期保值持仓交易保证金标准;二是调整沪深300、上证50[-0.33%]和中证500股指期货日内开仓限制标准;三是提高股指期货日内平仓手续费标准。

2015年8月28日,中金所宣布上调股指期货各合约非套保持仓交易保证金,进一步抑制股指期货市场过度投机。

2015 年9月7日中金所再采取措施限制股指期货的交易,其中包括单个产品、单日开仓交易量超过10手的构成“日内开仓交易量较大”的异常交易行为;非套期保值持 仓交易保证金标准提高至40%,套期保值持仓交易保证金标准提高至20%;日内平今手续费提高至按平仓成交金额的万分之二十三;加强股指期货市场长期未交 易账户管理。

消息一出,市场哗然,严格的保证金、手续费、开仓量等限制,大大削弱了股指期货的“做空”功能,同时削弱的还有“套保”功能。有人说:中国股指期货其实已经“废了”,从理性上看,世界上任何一个交易所,都做不出如此堪称不可思议的“自残”举动。

受限一周年,冰火两重天

时至9月,A股仍在3000点左右徘徊。沪指的这一点位与去年此时相差无几,而受限一年后的期指则已“冰火两重天”。

2015年6月29日IF1507曾创下成交288.2万手的历史纪录,而近一年来期指主力单日成交量始终维持在2万手以下,降幅高达99%。

凤凰证券君发现,截至9月7日的收盘,当天国内股指期货最“活跃”的品种是沪深300的1609合约,其日成交为1.1万手。截至9月9日收盘,IF1609合约成交量约为1.3万手。

“一年河东,一年河西”,哎~

股指期货要松绑了?

一直以来了,部分机构、期货公司对于给股指期货“松绑”表现出高度期待,2016年8月3日,有媒体报道称中金所将放开股指期货限制措施。结果第二天中金所就浇了一盆冷水。

中金所否认“松绑”

其 实对于股指期货松绑,凤凰证券君是这么想的,股灾已经过去一年了,A股还能比今天再熊吗?所以,愚以为监管层应该会开始慢慢放开股指期货限制,就像今天方 星海主席所说,期货市场欢迎投机者,而且中国期货市场要慢慢走向世界,试问世界范围的投机者在操作中国股指期货时束手束脚,中国又何谈金融大国呢?

最 后的最后,凤凰证券君(ID:ifengstock)以一个故事为文章收尾:从前,有一个国家:它做到了世界第二大经济体,它的股指期货被新加坡抢推,它 的期指随后做到世界第一,它的股市因为泡沫过大崩溃,它的专家开始指责股指期货,它出严厉措施全面封杀期指,它的市场再度被新加坡抢占,它就是 ——————日本!

1.1986年9月3日,新加坡交易所抢先推出了日经225指数期货。为应对竞争,1988年9月,大阪交易所正式上市了日经225指数期货,一度成为全球交易量最大的股指期货。

2。在第二次世界大战后,日本用不到30年的时间成为了仅次于美国的世界第二大经济体。然而,从1990年开始日本经济嘎然而止,房地产经济全面崩溃,股市暴跌。

3.1990年1月13日,日经指数从历史高点回落后不久,日本最大的专业经济报纸就发表了文章,认为股指期货导致市场下跌。随后,主流媒体集中出台大量的新闻报道,将股指期货认作股市下跌原因并广泛宣传。

4. 为满足各方“降低股指期货交易,提升股价”的要求,1990年8月起,大阪交易所不断提高各种限制措施:比如迅速提高保证金水平。在经历四次提升后,日经 225股指期货的委托保证金率从最初的9%上升到30%,交易保证金率从最初的6%上升到25%;比如手续费翻倍,交易费用从原有的万分之4左右的水平大 幅上升至万分之8。

5.在严格控制之下,日本股指期货接近停转,大阪交易所股指期货有时一天只能交易5分钟。可是,对股指期货的严格限制并没有改变股票市场的低迷走势。

6.许多日本境内投资者担心日本股市的系统性风险,即使公司处于高速成长期,未来发展前景良好,也不敢在熊市中买入股票。监管者认识到股指期货这个风险管理工具对于资本市场的意义,并开始担心日本金融市场的“空心化”以及境内金融市场竞争力下降。

7.1994年后,日本开始逐步放松对股指期货的管制。多次下调保证金水平;持续降低手续费水平;取消交易税;取消涨跌停板制度;延长交易时间等.

2005年,日本大藏省下属政策研究中心在《日本经济波动中的结构转型和日经225股指期货交易》一文对当时的日经225股指期货限制措施进行了反思。

他们认为1989年到1992年其实是日本经济周期结构转变的时期,股票市场下跌主因来自于经济基本面。日经225股指期货与股票价格变动无关,也不会增加股市波动。

相关阅读

|

|