- 钜派投资集团:新规驾到需端正态度理性面对

- 钜派投资集团:三要素衡量合作方 确保朋友圈

- WAFX西澳环球隆重亮相2018金融衍生品行业高峰

- 华夏万家金服 8月依然在向前

- UIA——国际货币三方兑换平台

- 华夏万家金服8月近况:仍在正常经营

- 华夏万家金服守住投资人的信任

- 众益私募:各方面加强金融监管

- 锐菱创汇—带给你不只是投资

- 冠群驰骋笃定产业核心 以专业赋予中小微企业

- 世纪集团金业追随号召 人人都了解金融懂得金

- 华夏万家金服 还值得投资者期待

- 华夏万家:网贷牌照延期对行业的影响思考

- DEC2018数字经济峰会:引领数字经济新浪潮

- 金超财富投资P2P理财平台在进行备案期间投资

- 车贷市场风起云涌 量子金融转型谋求更好发展

- 51共享商务一体机堪称是国内最顶端的互联网金

- 深化金融发展,互联网金融理财成趋势

- 同心石投资邀您共同实现财富增值

- 宝象金融:改革开放40年,金融监管的变迁与沿

从车贷平台清盘看量子金融转型之路

2018年上半年,网贷行业正被紧张的整改验收氛围笼罩着,5月一声惊雷让大家沉静了下来。5月7日,沃时贷突然发布“停止线上运营”公告,一时间掀起了业内的激烈讨论。可以说,车贷有多火,沃时贷倒下的影响就有多大。

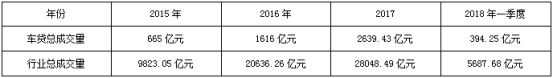

【车贷有多火?】

在互联网金融领域,车贷可以说是最为成熟的网贷模式之一,在网络借贷行业内广泛复制。相对房产而言,车辆价值不受地域影响,贷款更易标准化,单笔借款额度小,处置变现快,因而更受网贷平台和出借人的追捧。2015年以来,我国车贷迎来了大爆发,车贷平台数量新增不断,车贷交易规模也不断扩大,因此也掀起了一股汽车金融热潮。

相对其他网贷模式而言,车贷算是比较符合监管胃口的。“824”限定出台后,监管层明确要求网络借贷业务需遵循“小额分散”的原则,给金额较大的房贷、企业贷等项目带来一定的降温,但却带火了车贷,因为车贷本身就具备小额、短期等特征,相对不会发生大额、集中性风险,因而与监管方向不谋而合。

一时之间,出借人争相寻找可靠的车贷平台重仓,这给了车贷平台快速发展的机会。对于出借人来说,车贷有场景、有金融、有科技,利率水平相对较高,项目额度也合规度,自然成为网贷出借产品的优质选择之一。

但同时,各网贷平台为了合规纷纷业务模式转型,开始进攻车贷领域,包括红岭创投等规模和实力都比较强大的平台,这无疑进一步加剧了车贷市场的竞争,给中小车贷平台的生存和发展造成了较大的压力。

【合规期的车贷还好吗?】

合规对于网贷平台来说,是机遇,也是挑战。平台合规后可以获得更好的发展,但要想合规必须付出更多的努力和代价。面对合规整改,车贷现状如下:

1、平台数量锐减

截至2018年4月,涉及车贷业务的P2P平台从最高峰的1741家锐减近50%至332家,占同期P2P网贷行业1877家正常运营平台的比重为17.69%。随着整改进程的不断加快,大量涉及车贷业务的平台开始退出市场,主要原因在于催收受限、监管趋严以及业内竞争加剧等因素。

2、收益率降低

据最新数据显示,目前车贷业务的综合收益率约为9.61%,相比同期网贷行业9.64%的综合收益率还要低3个基点。随着车贷行业竞争日趋激烈,为了维持稳定的运营,不少平台开始缩减开支、降低利率、减少运营成本。以微贷网为例,作为一个利息本就高于其他业务类型的车贷平台,其收益水平反而处于行业中下水平。

3、借款期限延长

随着市场环境的不断变迁和监管措施的逐步落实,车贷项目的“短期、灵活”优势也在慢慢削弱。从1-3个月到现在的6.29个月,车贷平均借款期限在不断延长。纵观各车贷平台,12月、18月、24月、36月标的也不在少数,同其他业务模式类似,长标也成了车贷的趋势。

4、成交量下滑

数据显示,2018年4月P2P网贷行业车贷业务成交量约为162.41亿元,环比下降18.29%,占同期P2P网贷行业成交量的9.38%。由此可见,车贷行业同样受监管政策影响,行业存量业务模式开始出现下滑。

从以上4组数据可以看出,车贷在P2P行业中的优势地位不再。从2015年到2018年,车贷平台数量在不断减少,所占行业总数的比例也在不断缩减。而且,随着行业综合收益率的不断下降,车贷收益也在持续走低,与行业平均水平也几乎持平。在借款周期方面,车贷周期虽然仍旧较短,但较前几年已经在不断拉长。另外,车贷贡献的成交量占行业总成交量的比例也在不断拉低。

总而言之,现在车贷平台数量不断减少,收益水平也不断降低,成交量增幅滑落,领域集中度较强,少数车贷平台掌握着大部分车贷成交量,这点跟整个P2P行业的趋势是一致的。

【车贷为何沦落至此?】

照理说,车贷可以说是除房贷之外的最好资产,又符合监管的“小额分散”要求,整改中的车贷平台理应获得更好的发展,为何沦落至此?或许,我们可以从以下几方面原因中窥探一二:

1、市场竞争激烈

车贷市场份额一定,原本竞争就比较激烈,现在监管限定“小额分散”模式,使得车贷成为各平台的必争之地,不少资质较好、实力雄厚的大平台也纷纷开始转型,进攻车贷细分领域,这进一步加剧车贷市场的竞争程度,中小平台盈利空间不断缩小,甚至面临生存问题。

2、优质客户较难获取

正是因为市场竞争激烈,线下拓展新业务成本不断增加,优质客户越来越难挖掘,车辆的二抵、三抵、四抵现象越来越严重,依靠拖车和高额罚息的手段处理逾期项目的方法已不可用,监管要求平台通过法律手段进行解决,这无疑增加了项目处理的时间成本,长久之下更会增加平台的资金周转以及运营压力。为了打破这种困局,平台需提高风控要求,拒绝不良借款人申请,也在一定程度上造成线下借款端业务量的大幅缩减。

3、监管禁止暴力催收

《关于规范民间借贷行为维护经济金融秩序有关事项的通知》明确指出“严禁以故意伤害、非法拘留、侮辱、恐吓、威胁、骚扰等非法手段催收贷款”,禁止平台暴力催收。风险程度上升,有效的催收手段却很单一化,平台在催促借款人还款方面的工作更加难做,出借、借款双方借贷关系失衡,给平台和出借人都带来了伤害。

4、线上线下运营成本较大

国家禁止借款利息及各种收费综合年化超过36%的借款项目,面临获客难的现象,线下需扩大规模。而为了各项整改合规事项,线上资金需求和运营成本也不容小觑。现在,有消息透露监管验收时间要推迟,面对后期的时间成本、合规成本,网贷平台需做好各方面准备。

虽然车贷合规度较强,但并没有获得意料之中的迅猛发展,反而出现了很多问题,当然这是多方面因素综合作用的结果,并不拘泥于以上几点。基于市场“物竞天择”的规律,很多车贷平台开始转型,要么优化现有的业务模式,要么转型其他业务领域,宗旨都是为了谋求更好的发展。

量子金融曾经是一个专注车贷业务的平台,但在转型大潮中,平台并没有固守阵地,而是抓住机遇,开始进攻信用贷领域。在车贷产品之外,平台还开发了量子普惠、房主贷、量子小微等信用贷产品,致力于成长为一个综合型的平台。

这里或许有人不理解,长远来看车贷的发展趋势还是不错的,好好的一个车贷平台为何要转型做信用贷。为什么要转型做信用贷?那为什么又不能做信用贷呢?信用贷真的是“谈虎色变”吗?在下结论之前,我们应该要深度了解一下车贷和信用贷关系。

【车贷和信用贷有什么不同?】

1、申请门槛不同

抵质押车贷有抵押物,以车辆为申请条件;

而信用贷没有抵押物,以个人信用和收入情况为申请条件。

2、项目金额不同

车贷主要根据车辆来评估价值决定放款额度,一般在10万-20万左右辆;

小额信用贷由于没有抵押物,主要根据借款人的信用情况和收入情况决定放款额度,一般在5000元-10万元左右。

3、借款利率不同

车贷周期短、有抵押物,利率相对较低;

信贷周期长、无抵押物,利率相对较高。

4、借款周期不同

因借款人对车辆的使用依赖,车贷项目多以短期的资金周转为主;

信用贷期限就比较长,主要用于消费、装修、进修等长期借款用途。

5、放款速度不同

车贷由于业务流程的原因,需要对车辆进行检查、评估、安装GPS、车管所登记等,在程序上较为繁琐,离不开线下人工;

信贷依托整个征信系统,虽然也在一定程度上依靠人工,但大部分流程利用互联网技术即可实现,从而放款速度较车贷快很多,也大大提升了业务开展的效率。

6、资产端获取方式不同

车贷:主要是线下业务员通过展业,人工获取资产端,前期获取借款人难度大,不过模式容易复制。

信贷:也有靠线下人工获取资产端的,但比重较少,资产端的开发更多的是依靠用户在线上自主发起借款申请。

7、风控方式不同

车贷业务都是需要线下人工审核,仅靠线上搞不定,比如评估车辆性能及估值、给车装GPS、办理抵押登记、车库质押、拖车等,这些在线上都是没办法搞定。

看完了车贷和信用贷的关系,相信我们对信用贷会有进一步的认知。下面我们来进一步聊聊,量子金融为什么要转型?

【量子金融为什么要转型?】

信用贷,就是以个人的信用情况为借款条件,无需提供抵押物或第三方担保即可获取相应的借款额度,并以借款人的信用程度作为还款保证。从信用卡、民间高利贷、小贷公司、金融机构到P2P网络借贷,信用贷产品无处不在。

作为P2P网络借贷行业最早出现的资产类型,小额信贷曾是早期绝大多数平台的主营业务,时至今日,也还有很多主流平台专注信用借款领域,如拍拍贷、人人贷、宜人贷等网贷平台。

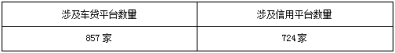

(车贷与信用贷平台数量对比)

与车贷数据相比,做信用贷产品的平台也不在少数,这说明信用贷还是有市场的,并不像用户想得那样“不可触碰”。但要想将信用贷做好,平台不仅要有一个平台的基本要素,还必须有强大的风险控制能力。

【量子金融为转型做了什么?】

对网络借贷模式而言,风控是网贷平台的核心竞争力,任何一项出借行为都有风险,但可以通过风险控制去保障相对安全。风控是出借的基础,是安全拿回本息的先决条件。若风控缺失,再高的收益都是空想。

量子金融深刻明白风控的重要性,并以有效控制风险为核心发展战略,坚持稳健发展的宗旨,杜绝冒进,将风控安全和出借人的合法权益放在首位,不追求单纯的规模增长,这也是对平台自身负责,毕竟“得出借人心”的合规平台才能走得长远。

说了这么多,量子金融在风控方面做了哪些布局?下面我们就来具体看看:

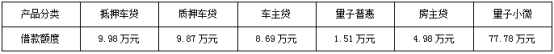

1、因“产品”制“风控”

量子金融正慢慢向一个产品多元化的综合型平台转变,除了原本单一化的车贷产品外,平台还开发了量子普惠、房主贷、量子小微等新产品。针对不同资产的特征,平台制定了配套风控体系。比如,量子普惠采用了大数据风控手段,通过人机结合的形式对用户资料进行全方位交叉审核,建立反欺诈模型,采集用户不良信息,还通过同盾、聚立信、上海资信等渠道对逾期和多头借贷等多个场景的记录做大数据采集,为关联分析提供数据,加强资产端风险把控。

2、只做优质资产端

通过对用户信息的广泛采集,并进行大数据、多头借贷、反欺诈等模型进行交叉审核,对资质不佳、不符合申请条件的用户果断拒贷。平台始终严把资产端,只做优质借贷用户,为用户提供相对优质的产品。

3、小额分散系统

在资产开展方面,平台严格遵循“小额分散”的原则,项目借款余额符合“个人不超20万、企业不超100万”的原则。下面以量子金融2018年4月份数据为参照,看看平台6大产品的项目平均借款额度情况:

(备注:量子小微由于4月12日刚上线,因此这部分数据统计自4月12日至4月30日,按各企业的借款金额取平均数。)

从以上数据可以看出,量子金融的产品不仅符合“小额分散”的特性,借款余额还远低于监管限定的额度,但这并不是为了单纯的合规,而且从风险控制的角度出发,平台已经慢慢开始从“相对金额较大标的”向“超小额标的”转型,谋求真正意义上的“小额”和“分散”。项目额度降低,一定程度上有利于平台控制风险。同时,出借人也可以按照“小额分散”的方法进行出借,“不要把鸡蛋放在一个篮子里”。

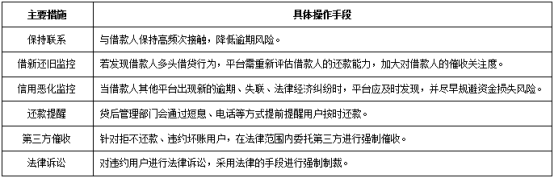

4、高效的贷后催收

贷前风控把控工作要做好,这关系到用户会否违约;贷后管理也不容忽视,这关系到用户违约的数量和规模。为做好贷后管理,以量子普惠产品为例,贷后措施主要分为五点:

关于信用贷的风控方法,量子金融已经形成了自己的一套体系,也已经做好了车贷转型信用贷的准备。除了风险控制,量子金融还在资产端开发、产品和功能设计、用户体验等多方面做好转型准备工作。

未来,量子金融会不断加大技术力量的投入,用科技践行普惠金融,以“正念利他、谦行惠远”为使命,朝着综合型的平台方向发展,争取为广大用户带来“至诚至善、体验至上”的金融信息中介服务。

(备注:部分数据来源网贷之家、网贷天眼、和讯网、鸣金网及其他网络数据。)