- 钜派投资集团:新规驾到需端正态度理性面对

- 钜派投资集团:三要素衡量合作方 确保朋友圈

- WAFX西澳环球隆重亮相2018金融衍生品行业高峰

- 华夏万家金服 8月依然在向前

- UIA——国际货币三方兑换平台

- 华夏万家金服8月近况:仍在正常经营

- 华夏万家金服守住投资人的信任

- 众益私募:各方面加强金融监管

- 锐菱创汇—带给你不只是投资

- 冠群驰骋笃定产业核心 以专业赋予中小微企业

- 世纪集团金业追随号召 人人都了解金融懂得金

- 华夏万家金服 还值得投资者期待

- 华夏万家:网贷牌照延期对行业的影响思考

- DEC2018数字经济峰会:引领数字经济新浪潮

- 金超财富投资P2P理财平台在进行备案期间投资

- 车贷市场风起云涌 量子金融转型谋求更好发展

- 51共享商务一体机堪称是国内最顶端的互联网金

- 深化金融发展,互联网金融理财成趋势

- 同心石投资邀您共同实现财富增值

- 宝象金融:改革开放40年,金融监管的变迁与沿

量子金融转型:车贷仍为本,资产更加多元化!

2018年以来,量子金融开始呈现出显著的转型特征,由原来的专注车贷细分领域项目的平台慢慢转型为一个兼具车贷和信贷业务的综合型平台。实际上,平台资产类型转变最早于2017年9月份就开始了,那时平台开始慢慢涉足信贷产品领域,并以11月14日发布第一个量子金融普惠标的“量子普惠20181114字第0335号”为标志。

转型期的量子金融收到了部分出借人的反馈,但这里要明确的是,平台并不是不做车贷了,而是在车贷的基础上不断挖掘其他业务形式,寻求资产多元化发展。量子金融七成以上业务仍是车贷。

一、驻守车贷、进攻信贷

可以说,量子金融是以车贷起家的,自成立之初平台就专注车贷细分领域,业务从质押车贷逐渐扩展至抵质押车贷全领域,车贷产品也一度涵盖了质押车贷、抵押车贷、车主贷三种。但随着市场环境和监管政策的不断变迁,平台为了追求更加多元化的发展,开始慢慢尝试转型,涉足小额信贷领域,增加量子普惠、房主贷、量子小微等新产品,打造多元化资产端链条,满足出借人多样化出借需求,也进一步促进平台慢慢成长为一个综合型平台。

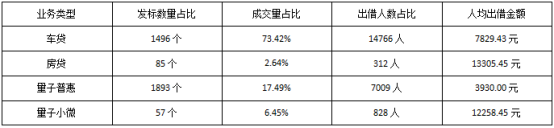

虽说量子金融在转型,但这并不是说平台就不做车贷了,车贷仍是平台的基础业务,平台只是在车贷业务的基础上,开始尝试其他的资产类型。下面,我们可以从量子金融现有业务类型的各方面数据来看看平台的业务分部情况。

(备注:以上数据取自2018年1月1日至5月31日,其中房主贷于2018年4月8日上线,量子小微于2018年4月12日上线,故数量方面较少。但车贷和量子普惠系2018年1月1日前就有的项目,故可以着重参考这两个数据。)

从上述表格中我们可以看出,量子普惠发标数量虽然超过车贷业务,但由于其标额较小,所以成交量方面远远不如车贷,车贷成交量以73.42%的比例保持主导地位。

2018年来,量子金融开始积极谋求转型,在车贷和量子普惠的基础上拓展了房主贷和量子小微新业务,资产端方面更加多元化。从平台所发标的数量来看,车贷标的看似在慢慢减少,但由于标额相对较大的缘故,因此车贷成交量占平台总成交量是比例仍旧保持绝对主导地方。

二、以风险把控为核心、追求更加稳健的发展

转型下的量子金融,并没有完全摒弃车贷业务,即便监管“禁止暴力催收”,给车贷风控带来了较大的制约,削弱了催收的力度,也增加了平台处置不良资产的难度。虽说外部因素给车贷市场带来了较大的打击,但量子金融仍旧坚守初心,在继续车贷业务的同时,也针对市场环境变化对当下车贷业务做了一些调整。

1、调整车贷风控模式:从较多依赖线下人工把控风险向线上线下双重风控体系转变

车贷业务一直都是以贷后风控为制胜点,平台需要在第一时间处置违约项目抵质押的资产,及时变现,确保还款正常。但目前车贷贷后催收受到限制,为保障项目还款正常,平台需重新调整风控策略,不仅要注重贷后风控,还要从源头抓起,加强贷前风控。

面对车贷市场的激烈竞争,为了避免车辆多次抵押给平台带来的风控难题,量子金融提升了风控标准,利用征信技术手段,在贷前即进行严格的筛选,只做优质借款人,提高风控门槛,不会为了冲成交量而降低风控标准做相对次等的借款人。另外,随着车贷领域的监管限制,车贷风控也开始注重贷前风控,并借鉴信用贷风控手段,着手提升整体风控水平。

2、加强信贷风控:采取线下+线上人机结合的双重风控方式

一直以来,量子金融严格把关资产端,做好车贷项目,同样地,平台也要做好信用贷产品的风险控制。信用贷风控一向尤为注重贷前把控,当然贷中贷后风控也是不能忽略的。就量子金融平台而言,信贷产品风控主要分为三大流程:

(1)贷前申请

业务的最初,是借款用户进行在线申请,提交资料,然后平台风控部门针对用户提交的资料进行系统初评,并利用一些信贷审批手段(包括人法网、失信网等第三方征信机构)进行严格筛查,对于合格的用户方可准许进入面审环节。

(2)贷中审批

在面审环节,业务部门直接接触用户,搜集第一手资料,力求从源头把控风险,并将面审意见提交审批中心进行二次审核,并利用人工与机器交叉审核机制,通过同盾、聚立信、上海资信等渠道进行全面筛查。同时,还在反欺诈模式、不良记录采集模型、多平台借贷检测模型等大数据风控手段的配合下,多方面打造决策机制。当然,风控的流程也少不了合规性审核这一步,所有的风控标准都要是合规的基础上进行,一切以合规为先。

(3)贷后跟踪

放款后,贷后人员会与借款人保持高频次的联系,一定程度上比低频次联系的方式能够降低借款人逾期风险。以此同时,还会对借款人进行借新还旧、信用恶化监控,并通过短信、电话等方式提前提醒用户按时还款。必要的时候,还会通过第三方催收和法律诉讼的方式强制要求用户还款。

三、向合规稳健型平台蜕变

在合规的政策背景下,网贷市场上掀起了一股整改风,所有网贷产品及平台运营都要在合规的大前提下才能进行。量子金融深刻明白合规的重要性,并一直坚持做真实的业务、透明的信批、合规的产品、扎实的风控、细致的体验、稳健的发展,以期满足监管的同时也能够赢得出借人的信赖。

未来,量子金融会不断加大技术力量的投入,以普惠金融为导向,用科技践行普惠金融,以“正念利他、谦行惠远”为使命,朝着综合型的平台方向发展,争取为广大用户带来“至诚至善、体验至上”的金融信息中介服务,为互联网金融行业的进一步发展繁荣做贡献。