- 新能源动力总成第一股越博动力究竟强在哪

- 北京限外地牌新规出台 上汽大通G10送京牌 北

- 智博会黑科技来袭,全新CS35PLUS一跃成焦点

- “春笋计划”赋能 网通社构建内容生态闭环

- 再出发!道骐润滑油挑战尼泊尔万里行

- 长安CS55蓝动版让你两者兼得

- 德国宝沃BX6快人一步,抢占先机

- 2018年上半年中国新登记机动车1636万辆 高于

- 东莞车主卖普拉多 全国竞价在天天拍车多卖近6

- 新能源汽车产销两旺 多家银行三季度业绩预喜

- 搭载1.5T三缸涡轮增压发动机 小型SUV缤越上市

- 北汽新能源ARCFOX新款LITE于广州车展发布预售

- 现代HDC-2 Grandmaster概念车亮相广州车展

- 续航510公里 蔚来ES625.8万起售/补贴后19万

- 德国宝沃BX6让消费者多了一种购车选择

- 先导智能公司与特斯拉签署共同采购合同

- 多业态集中落地 苏宁汽车矩阵雏形初现

- 以“智能、豪华、安全”为标签 VV6引领新生代

- 长城汽车九月销量激增 “神车”哈弗H6累计64

- 共计4款车型 长安马自达CX-8配置曝光

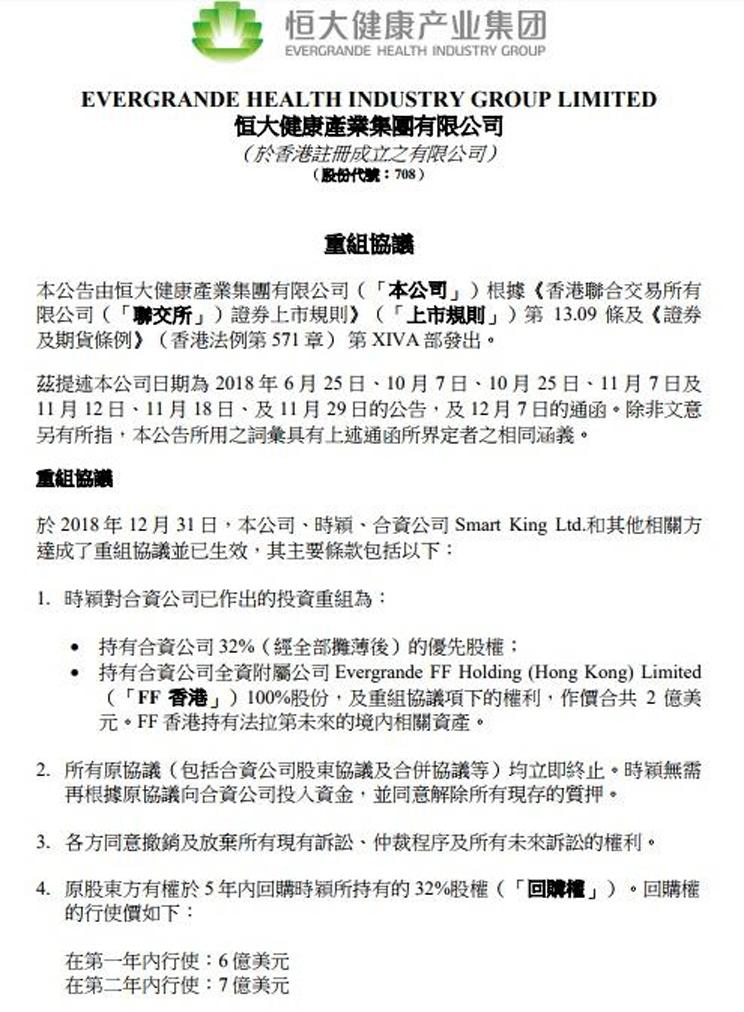

原有协议终止 FF与恒大健康签署新合作协议

近日,FF与投资方时颖公司将终止了原有的投资协议,终止了诉讼,释放了资产保全质押权与股权融资权。同时,正式签署新的合作协议,

时颖对合资公司已作出的投资重组为:持有合资公司32%优先股权;持有合资公司全资附属公司Evergrande FF Holding(Hong Kong)Limited(FF 香港)100%股份,及重组协议项下的权利,作价合计2亿美元。这意味着恒大健康前期投资的8亿美元,拿到FF的32%的股权。

『公告原文』

随即,FF发布声明称,根据双方所签订的协议,FF的资产保全质押权与股权融资权将获得释放,可分别用于公司未来的债权融资与股权融资。同时,声明表示FF的A轮融资投前估值24.5亿美元,投后估值调整为32.5亿美元。

2018年最后一天,FF也对外表示,FF已顺利结束了产品研发阶段,在过去一年成功下线多台预量产车,距离量产车交付仅剩一步之遥。同时,FF 91核心生产及交付项目依旧在推进中,公司将会全力解决资金问题,完成产品交付承诺。

『2017款FF 91』

然而在不到100天的时间里,风云突变,10月7日,恒大健康发公告称,FF在没达到合约付款条件下,要求恒大提前支付7亿美元,并向香港国际仲裁中心提出仲裁,要求剥夺恒大作为股东享有的有关融资的同意权,并解除所有协议。而第二天,FF发声明称,“解除所有协议”的唯一原因是恒大未能实现其意图,继而拒绝支付其已同意支付的资金。并称投资方恒大单方面对于与FF母公司早前所签订的投资合约条款出现多条违约。

10月25日,香港国际仲裁中心紧急仲裁结果出炉,贾跃亭获得最终仲裁前至多5亿美元融资权,但FF和恒大均对外宣称自己“没有输”。随后,FF开启全球融资,并在近期宣布签约美国百年顶级投行Stifel(斯提夫尔)。不过,香港国际仲裁中心表示,此前的紧急仲裁结果不代表最终裁定,正式仲裁程序可同时进行,并由仲裁庭对争议做出最终裁决。而恒大称,因FF方面拒绝提供财务资料及相关文件,恒大方面已经向开曼群岛大法院提起诉讼,要求法院命令FF方面提供所有财务资料及相关文件。